基金清盤成為近期的熱詞。數據顯示,目前年內已有88只公募基金進入清算,遠超去年同期的31只,同比增長183.87%。和以往多為債券型基金清盤相比,年內權益類基金包含量化類基金清盤的數量明顯增加。

清盤基金數量激增的原因何在?年內基金清盤為何呈現新變化?對于普通投資者來說,如何避開可能清盤的基金?

年內基金清盤數量遠超去年,南方基金清盤9只

經歷過2020年公募基金的火熱,進入2021年,市場行情出現變動。貝殼財經記者發現,年內基金清盤數量明顯增加。

數據顯示,截至5月19日,今年已有88只基金進入清算,遠超去年同期的31只,同比增長183.87%。

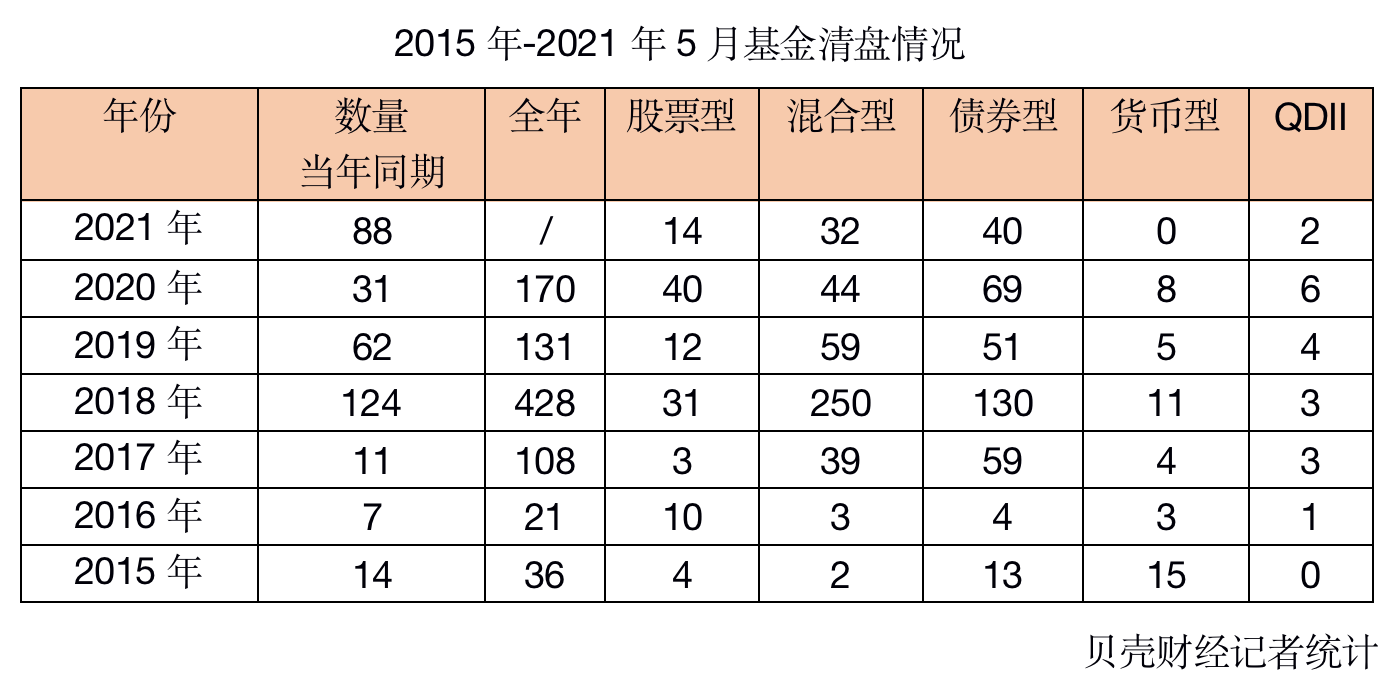

貝殼財經記者統計了2015年以來基金清盤的數據,和往年同期相比,今年進入清算的基金數量僅次于2018年。而2018年也是基金清盤的高峰,全年清盤基金達428只。

一位市場人士告訴貝殼財經記者,基金清盤有三個原因,一是發的多,清的多。2020年是基金發行大年,今年也已發行了600多只基金。在市場總規模增長有限的情況下,必然會有基金面臨清盤的風險。

二是基金同質化較為嚴重,市場資金流向偏向于新產品,老產品規模自然面臨清盤風險。

三是權益類基金多基于業績變動,且有部分是發起式的,如果業績不夠好、不夠突出,不滿三年可能就會被清盤;而且有部分混合型也屬于定開基金,到期后也面臨清盤。此外,基金賺錢效應減弱,投資者贖回疊加凈值縮水,也會導致部分基金產品規模觸及清盤線。

從基金公司來看,88只清盤基金涉及41家基金公司,其中南方基金公司清盤基金最多達9只,但其清盤原因多為基金份額持有人大會決定終止。現有的7只公布清盤原因的基金中,僅南方國企改革A觸發資產凈值連續30個工作日低于1億元的合同終止情形。

建信基金公司和招商基金公司緊隨其后,各有5只,創金合信公司和中國人保資管公司各有4家進入清盤。此外,博時基金公司、富國基金公司、工銀瑞信基金公司、廣發基金公司、華夏基金公司、農銀匯理基金公司、鵬華基金公司、嘉實基金公司、景順長城基金公司、天弘基金公司均有產品進入清盤。

德邦基金董事總經理、首席市場分析師吳煊表示,今年清盤的小微基金不完全都來源于小基金公司,一些中大型基金公司的產品也面臨這個問題。“當前市場購買基金,不是說你是大型基金公司,你的產品我都認可,不少投資者都會看基金的存續時間、過往的投資業績,現在基金經理的投資能力等等。”

前海開源基金董事總經理、首席經濟學家楊德龍也表示,春節之后,市場出現大跌,基金發行遇冷,老基金、特別是部分小微基金面臨贖回風險,進而導致相關基金出現清盤。某種程度上也說明市場整體走勢低迷,基金行業分化嚴重。

權益類基金清盤數量明顯增加

小微基金難獲渠道青睞,“大家更愿選明星基金”

2020年是公募基金發展的大年,以股票型和混合型為主的權益類基金市場火爆,同期權益類基金的清盤數量高達84只,僅次于2018年。債券型基金清盤數量為69只。

“從具體的類型來看,今年清盤的基金跟以往不太一樣,以往清盤的多為發起式債券型基金,今年權益類基金的清盤數量在增加,而且相當一部分是過去的量化類產品。”吳煊向貝殼財經記者表示。

“基本上2020年下半年以來,不少清盤基金是權益類偏量化的。”吳煊指出,這種產品也屬于小眾群體,主要是靠機構進行配置,而且該類產品在第三方代銷平臺上的認可度較差,散戶參與程度不高,一旦機構撤出或配置意愿降低之后,存續的散戶是撐不起來的。

吳煊認為,基金清盤主要基于兩大原因,一是基金業績,主要跟過去業績偏落后相關;二是缺乏穩定的銷售渠道。

據其分析,銀行作為基金代銷的主要渠道,當前銀行在選擇基金方面也有月度或季度的安排,會根據基金未來的投研能力決定哪些基金可以入池代銷。

從螞蟻、天天基金等第三方互聯網平臺來看,這些小微基金也很難獲得平臺認可,進入它們的基金池也較難。

他還指出,相比大基金來說,市場代銷小微基金的激勵政策更有優勢,過去券商是挽救小微基金的主力軍,愿意冒一定風險選擇小微基金,但是現在券商也跟銀行選基金的風格靠近,對中小微基金關注得少了。

“過去有句話叫重賞之下必出勇夫,但是現在重賞之下,勇夫也找不著。現在大家都愿意選擇頭部的,有品牌號召力的基金,所謂的自帶明星光環的基金經理。”吳煊坦言,“這種趨勢仍會強化。”

投資者如何避開可能清盤的基金?

注意基金規模,2億以內規模的基金不建議投

從清盤原因來看,基金資產凈值低于合同約定規模或基金份額持有人數少于一定人數成為基金清盤的重要原因。此外,還包括經基金份額持有人大會表決通過,以及達到基金合同約定的其他清盤條件。

基于此,目前市場上仍有不少基金面臨清盤的風險。吳煊表示,按照第一季度末的數據(AC份額合并),接近清盤風險的基金產品大概有2600個。

對于投資者來說,如何避開可能清盤的基金?

上述市場人士告訴貝殼財經記者,清盤本身對投資者不會造成損失,其帶給投資者的不利主要是機會成本。

“很多基金公司說把收益交給時間,做時間的朋友,我覺得是一個誤區。”吳煊表示,普通投資者也要去關注基金份額的變化,關注連續兩個季度基金整個業績的表現,關注擬購買的基金有沒有出現大的凈值波動等等。

吳煊表示,個人建議規模2個億以內的基金不參與,因為2億規模淪為小微基金的風險很大。“作為普通投資者來說,最好是參與至少在5億~10個億以上規模的基金,參與太大的幾百億的基金也沒必要。”

楊德龍也表示,投基金需要關注基金規模,盡量投資規模稍大的基金。在他看來,基金規模太大,不容易做出業績,業績規模太小,容易觸發5000萬清盤紅線,所以5億-20億之間可能是最佳的規模,最多放大到25億-50億左右。

(文章來源:新京報)