截至3月30日,國有六大行2021年年報已悉數亮相。

俗語有云,只有當潮水退去的時候,才知道誰在裸泳。在新冠疫情持續反復、國內經濟下行和地緣政治風險加劇等多重壓力下,2021年無疑是充滿挑戰的一年。在這樣的背景下,六大行的年度“成績單”或許也更具含金量。

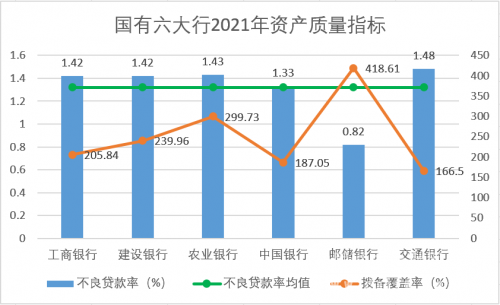

整體來看,六大行的資產負債規模和經營業績均實現了不同程度的增長。合計總資產已達145.47萬億元,平均增速8.23%;合計總負債為133.04萬億元,平均增速7.94%。總營業收入3.68萬億元,平均增速8.86%;合計凈利潤達1.29萬億元,平均增速12.45%。不良貸款率均值為1.31%;撥備覆蓋率均值為252.95%。

就具體數據而言,各行表現存在一定差距,如工商銀行的資產負債規模及營收凈利四項增速皆為六大行最低,郵儲銀行則拔得四項增速頭籌。究竟誰才是六大行中的“吸金王”?誰的資產質量相對樂觀?誰的各項表現未跟上平均水平?且看六份年報數據作出的解答。

工行資產負債規模穩居首位 同比增速墊底

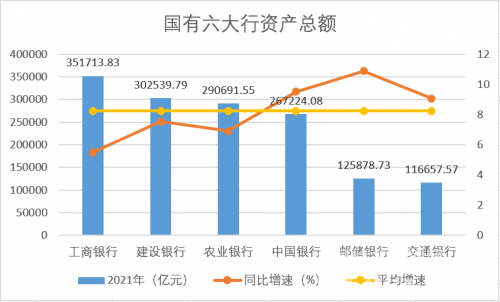

2021年,六大行的資產及負債總額實現“穩中求進”,呈現出不同程度的正向增長。各行總資產同比增速高至10.87%,低至5.5%,平均增速為8.23%;總負債同比增速高至10.41%,低至4.8%,平均增速為7.94%。

或是由于大環境影響,除中國銀行和交通銀行外,另外四家大行的2021年增速較2020年均有所放緩。

總的來看,六大行的資產規模格局未發生改變,工商銀行依然穩居第一。截至2021年末,第一梯隊中的工商銀行和建設銀行總資產分別為35.17萬億元、30.25萬億元;第二梯隊中的農業銀行和中國銀行總資產分別為29.07萬億元、26.72萬億元;第三梯隊中的郵儲銀行和交通銀行資產總額分別為12.59萬億元、11.67萬億元。

從總資產增速來看,資產規模排名前三的工行、建行和農行反而未跑贏8.23%的平均增速。其中,工行總資產增速最低,為5.5%。其次是農行和建行,分別為6.9%和7.54%。而郵儲銀行、中行和交行的總資產增速位列前三,分別為10.87%、9.51%和9.05%。

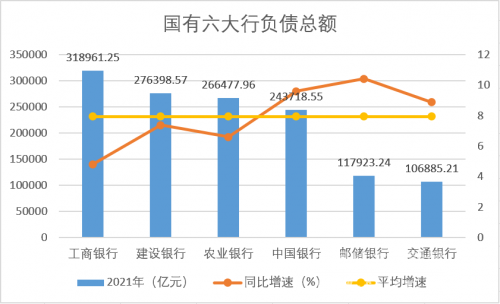

與此同時,六大行的負債規模格局也與資產規模排序保持一致。除工行總負債為31.90萬億元,領跑六大行外。建行、農行和中行的負債總額同在20萬億元量級,分別為27.64萬億元、26.65萬億元和24.37萬億元。郵儲銀行和交行的負債規模居于最末,分別為11.79萬億元、10.69萬億元。

相較而言,截至2021年末,六大行的負債總額和總負債平均增速均低于總資產水平。其中,總負債平均增速為7.94%,較總資產增速低了29個基點,總負債的最低增速和最高增速也都不占優勢。或顯示出國有大行普遍在負債端面臨一定壓力。

具體來看,郵儲銀行總負債增速也居于六大行首位,為10.41%。其次是中行和交行,分別為9.59%和8.86%。而建行、農行和工行的總負債增速均低于六大行平均水平,分別為7.37%、6.6%和4.8%。

郵儲銀行業績亮眼 營收凈利均實現雙位數增長

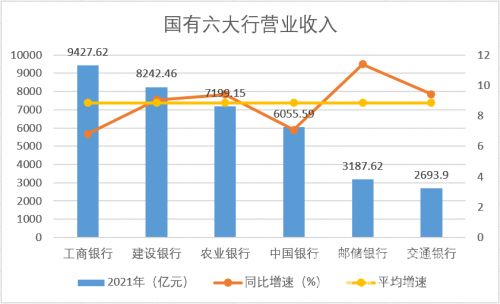

從2021年營業收入和凈利潤指標來看,郵儲銀行的表現可以說是一騎絕塵,是六大行中唯一實現營收和凈利增速雙位數增長的銀行。可以說,郵儲銀行憑借一己之力拉高了六大行營收及凈利的增速水平。

總的來看,郵儲銀行、交行、農行和建行營收增速位列前四,高于8.86%的平均水平,分別為11.38%、9.42%、9.4%和9.05%;而中行和工行居于末尾,分別為7.08%和6.8%。

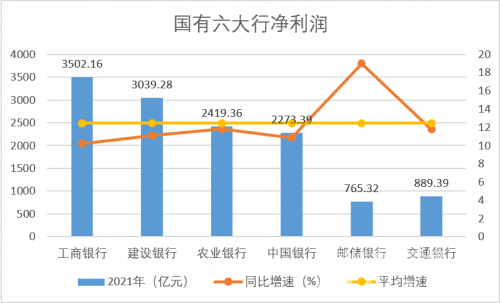

從凈利潤增速來看,六大行均實現了雙位數增長,平均增速為12.45%。其中,郵儲銀行同比增速高達18.99%,位于榜首。而農行、交行和建行的凈利潤增速依次為11.8%、11.77%和11.09%。最后是中行和工行,凈利潤增速分別為10.85%和10.2%。

雖然工行的營收和凈利增速墊底,但該行仍是毫無疑問的“吸金之王”,營收凈利數額均領跑六大行。

2021年,工行實現營業收入9427.62億元,實現凈利潤3502.16億元。與此同時,建行、農行、中行、郵儲銀行和交行2021年的營業收入依次為8242.46億元、7199.15億元、6055.59億元、3187.62億元和2693.9億元;凈利潤分別為3039.28億元、2419.36億元、2273.39億元、765.32億元和889.39億元。

其中,交行營收墊底,但營收增速位列第二;郵儲銀行凈利潤最少,但凈利潤增速領跑六大行。

從收入結構來看,利息凈收入仍是各行的主要營收來源。但近年來六大行紛紛布局零售業務轉型,做大中間業務收入已成為各行未來的發力方向。

以業績增速最為亮眼的郵儲銀行為例,該行2021年實現利息凈收入2693.82億元,在營收中的占比達84.51%,增幅為6.32%;而手續費及傭金凈收入為220.07億元,同比增加了33.42%。

資產質量方面,截至2021年年末,六大行不良貸款率較2020年年末均有所下降,不良貸款率平均值為1.32%;撥備覆蓋率則均有所上升。

截至2021年年末,六大行不良貸款率均維持在1.5%以下。其中,郵儲銀行不良貸款率最低,為0.82%;交行不良貸款率最高,為1.48%。農行、工行、建行和中行的不良貸款率依次為1.43%、1.42%、1.42%和1.33%。

不良貸款率保持低位的同時,郵儲銀行的撥備計提力度也最大,撥備覆蓋率為418.61%。交行的撥備覆蓋率則最低,為166.5%,可以看出,交行兩項資產質量主要指標均表現最差。

此外,農行和建行的撥備覆蓋率位于六大行中上水平,分別為299.73%和239.96%。第四、五位則分別是工行、中行,撥備覆蓋率分別為205.84%、187.05%,均滿足監管指標。

從年報看,各大行推進數字化轉型,發力零售業務、綠色金融和普惠金融等多項業務已成趨勢。時至今日,2022年第一個季度即將結束,六大行新一年業績表現如何?記者將持續關注。