“這簡直就是一場噩夢。”Zachery Miller(化名)稱。

剛滿30歲的Miller在美國一家生命科學公司位于印第安納波利斯的分公司擔任團隊主管,最近也在為自己的信用卡賬單發愁,雖然他每月都在按時還款,但利息卻越來越高。“一切都太貴了,很多和我一樣的同齡人都感覺被壓得喘不過氣來。”

Miller有兩張信用卡,由于美聯儲開啟近40年來的最激進加息周期,利率也隨之上升,如今他的這兩張信用卡的平均利率已達到18%,每個月要比之前多付300美元的利息。這讓Miller覺得自己陷入了一個無法擺脫的債務陷阱。

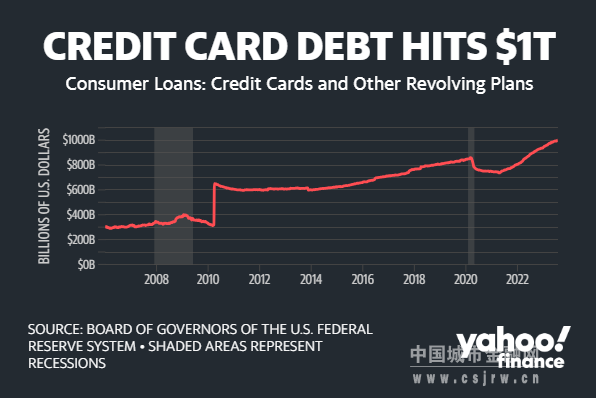

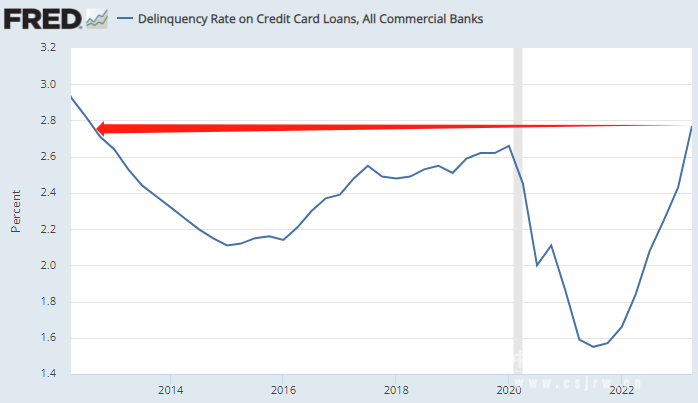

近期,各期限美債收益率加速上漲,而當長期利率上升時,抵押貸款、汽車貸款、學生貸款、企業債券等一系列借貸成本都會上升。在此背景下,信用卡拖欠率也達到10多年來的高點。數據顯示,美國信用卡債務在今年二季度末歷史性地突破了1萬億美元(約7.31萬億元人民幣)。彭博社報道稱,隨著借貸成本上升的影響慢慢在整個經濟體系中蔓延開來,“我們可能正處于一個漫長的違約周期中”。

“信用卡債務導致我們無法過上想要的生活”

Zachery Miller原本在該生命科學公司的紐約總部擔任供應鏈主管,年薪大約為6萬美元,日子過得還算寬裕。然而,在今年年初,他決定搬回印第安納波利斯,與父母住在一起,以緩解生活壓力。

Miller表示,除了稅率比印第安納州更高以外,過去一年半,紐約當地的房租、油價以及牛奶、雞蛋和肉類等食物的價格不斷上漲,這讓他的生活壓力與日俱增。“從房租到汽油,再到食品的開銷,今年以來的價格都上漲了至少20%左右,汽油價格甚至同比翻倍。”他說道。

他同時稱,他有兩張信用卡,隨著美聯儲近40年來的最激進加息周期,信用卡利率也隨之上升,如今他這兩張信用卡的平均利率已達到18%,每個月要比之前多付300美元的利息。這讓他覺得自己陷入了一個無法擺脫的債務陷阱,經濟壓力讓他喘不過氣。他擔心如果利率繼續上漲,將無法償還債務,甚至面臨破產的風險,更別說買房了。

Miller稱,當他前幾天看到接近30%的零售商信用卡利率時,他覺得簡直不可思議。“20%的(信用卡)利率已經很高了,30%簡直難以置信。這都是在搞什么?”他向記者宣泄著不滿的情緒。

其實,Miller的處境或許是當前眾多美國普通人的縮影。紐約聯儲的最新數據顯示,截至第二季度末,美國的消費信貸債務總額已經超過1.03萬億美元,創歷史新高。

美國房地產數據提供商Clever Real Estate對1000名美國信用卡用戶的調查顯示,22%的受訪者每個月在債務中越陷越深,購房或退休儲蓄等人生目標也離他們越來越遠。調查顯示,大約47%有信用卡債務的受訪者表示,債務讓他們無法進行應急儲蓄。同時,39%的受訪者稱,債務讓他們沒辦法為退休儲蓄。

調查同時顯示,61%的美國信用卡用戶有信用卡債務,平均余額為5875美元。由于高企的通脹,消費者在必需品上的支出也在增加。2023年,美國消費者30%的實際工資都將用于支付信用卡賬單。有37%的受訪信用卡用戶表示,信用卡債務已經導致他們無法過上自己想要的生活。

而相比前幾代人而言,“千禧一代”(注:出生于1981 - 1996 年的人)要實現買房目標則需要花更長的時間,因為高抵押貸款利率和創紀錄的信用卡利率使他們要存個首付變得更加困難。Clever Real Estate的上述調查作者、數據分析師Matt Brannon稱,“千禧一代”平均背負著6794美元的信用卡債務。

Clever Real Estate的調查結果與官方數據一致。美聯儲數據顯示,美國人的儲蓄占收入的比例已經創下2008年來的最低。更糟的是,為了應對通脹,美聯儲不斷加息導致消費支出減緩,但這同時也讓拖欠信用卡還款的人陷入了財政困境,面臨著高額的信用卡利息。

Brannon說,按照當下的利率,如果一個美國人有3000美元的信用卡債務,而選擇支付最低還款額的話,那么他需要將近10年的時間才能還清本金,同時還需要多支付近4000美元的利息。

Miller也指出,“更高的利率意味著更難以償還的債務。我的大多數朋友以及我這個年齡段的大多數人基本上已經至少有5000~10000美元的信用卡債務。”他認為美國的借貸成本“絕對還將繼續上升”。

“我們可能正處于一個漫長的違約周期中”

隨著美國消費信用債務的猛增和信用卡利率的上升,美國政府也在想辦法減輕消費者的負擔,一些議員和監管機構呼吁設定利率上限,并降低信用卡的費用。

今年早些時候,美國消費者金融保護局也提出了一項規定,旨在削弱信用卡逾期付款的費用,其中一項規定是將未還款的滯納金從最高41美元降至8美元。上個月,密蘇里州共和黨參議員Josh Hawley也提出了一項法案,將美國信用卡利率限制在18%,理由是工薪階層承擔了“更高的財務負擔”。然而,法案要獲得批準還面臨很冗長的程序。

而與此同時,美國的消費支出正在走弱。彭博社報道稱,由于通脹高企,以及信用卡拖欠率達到10多年來的新高,美國消費者已經開始陷入困境。9月份美國消費者信心指數已經跌至4個月來的最低點。

鑒于美國消費支出占到整體GDP的70%左右,這對美國經濟前景來說是一個巨大的打擊,而且在經過通脹調整后,絕大多數美國人現在的儲蓄甚至比新冠肺炎疫情前還要少。

沃爾瑪首席執行官Doug McMillon在2023年半年報電話會議上稱,“不斷上漲的能源價格、學生貸款還款的恢復、更高的借貸成本、收緊的貸款標準以及儲蓄減少意味著家庭預算仍面臨壓力。”此外,Target等大型零售商也發現美國消費者的可自由支配支出在下降。

雖然在強勁勞動力市場的支撐下,消費者彈性尚在,但在年輕人和低收入家庭中,風險正在顯現。穆迪投資者服務公司在9月底發布的一份報告中稱,“美國消費者的債務質量正在下降,暗示某些信貸市場領域已存在潛在的風險。”

評級機構惠譽在本周的一份報告中稱,目前美國汽車貸款拖欠率已經升至6.11%,創1994年以來新高。穆迪分析師Cristian DeRitis則表示,雖然目前各項貸款拖欠率還尚未構成危機,但這是在失業率仍相對較低的情況下發生的。然而,接下來失業人數的適度增長“只會給這些貸款拖欠率帶來更大的上行壓力”。

彭博社報道中還稱,市場參與者目前已普遍意識到,隨著借貸成本上升的影響慢慢在整個經濟體系中蔓延開來,“我們可能正處于一個漫長的違約周期中”。

花旗集團信貸策略團隊也在近期的一份報告中寫道,他們預計到2024年三季度,高收益債券違約率和貸款違約率將從目前的3.2%和4.9%分別上漲到4.6%和5.3%。該花旗團隊寫道,“我們預計,隨著貨幣政策的收緊和財政政策的擴張,利率將持續居高不下,這將形成一個艱難的宏觀環境,無法為明年即將到期的大量債務再融資。”