由于新冠疫情和遠程辦公的影響,全美各地的辦公空間空置率不斷攀升。加之美聯儲加息帶來的貸款利率上升,美國商業地產市場更是壓力重重。

作為商業地產的重要組成部分,寫字樓的現狀反映了整個商業地產市場的走勢。美國房地產公司高緯物業(Cushman & Wakefield)的一項研究發現,截至去年年底,全美約有五分之一的寫字樓處于空置狀態,甚至連洛杉磯和休斯敦這樣的大城市,寫字樓的空置率都達到了25%。

國際貨幣基金組織(IMF)在一篇博文中表示,美國商業地產價格正在經歷半個世紀以來最嚴重的暴跌,自2022年3月美聯儲加息以來已經下跌11%。

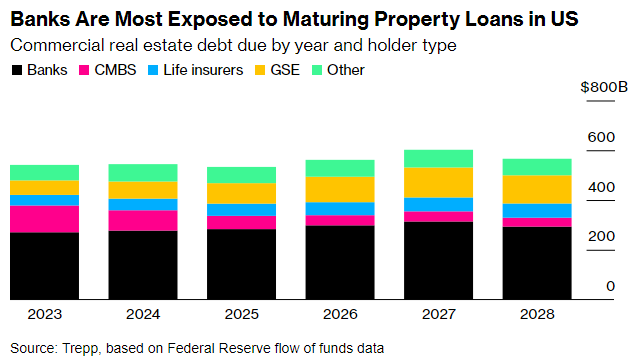

在商業地產的疲軟環境下,美國的銀行系統也面臨著巨大的壓力。數據顯示,到明年年底,到期的美國商業地產貸款總量將超過1萬億美元(約合人民幣7.2萬億元),而到2027年,這一數據將達到2.2萬億美元。這意味著,美國商業地產的困境可能成為未來兩年最大的潛在危機。

彭博社的調查發現,22家資產規模在100億到1000億美元的區域銀行所持有的商業地產貸款是其資本的三倍以上。Marathon Asset Management董事長Bruce Richards本周警告稱,規模較小的銀行的商業地產貸款違約率似乎正朝著8%~10%的方向發展。彭博社援引一份研究報告稱,美國各大銀行的商業地產貸款的違約率如果達到10%,將導致銀行額外遭受約800億美元的損失。

明年底將有超1萬億美元

商業地產貸款到期

在過去10年的低利率環境下,全球投資者紛紛涌入寫字樓和其他商業建筑,將其視為債券的安全替代品。然而,疫情后美國商業地產需求萎靡,以寫字樓為代表的商業地產價值出現了較大的跌幅。不僅如此,為了遏制通貨膨脹,美聯儲激進加息,導致優惠貸款利率急升,利率成本加重。美國商業地產市場面臨著來自需求市場和利率市場的雙重打擊。

國際貨幣基金組織(IMF)在一篇博文中表示,美國商業地產價格正在經歷半個世紀以來最嚴重的暴跌,自2022年3月美聯儲加息以來已經下跌11%。而摩根士丹利援引Real Capital Analytics的數據顯示,美國寫字樓物業價格已從高峰期下跌了約20%。

彭博社的報道中稱,在紐約曼哈頓,經紀人已經開始以大約50%的折扣銷售由黑石旗下一寫字樓所擔保的債券;2023年12月,洛杉磯一棟高檔寫字樓的售價較10年前下跌了約45%……

然而,在凱投宏觀(Capital Economics)看來,商業房地產市場的困境將在2024年達到極限。該機構指出,過去一年美國的商業地產領域一直籠罩在悲觀情緒當中。

凱投宏觀本月早些時候表示,約有5410億美元的商業地產債務在2023年正式到期,但由于許多貸款在去年獲得了延期,因此信貸風險尚未顯現。到明年年底,到期的貸款體量將超過1萬億美元。據凱投宏觀副首席房地產經濟學家Kiran Raichura的說法,到2027年,將有高達2.2萬億美元的商業房地產債務將到期。

更高的利率和更緊的金融環境阻礙了銀行為高風險商業房地產貸款提供融資,或是使銀行只愿意在更高的借貸成本下才愿意放貸。凱投宏觀預計,一些借款人對到期貸款進行再融資后,利息成本會進一步增加,這可能會引發違約或拖欠潮。

美國國家經濟局最近的一篇文章估計,美國商業地產領域風險可能給銀行造成高達1600億美元的損失。知名投資者Kyle Bass則稱,僅寫字樓價格暴跌就可能給美國銀行造成2500億美元的損失。

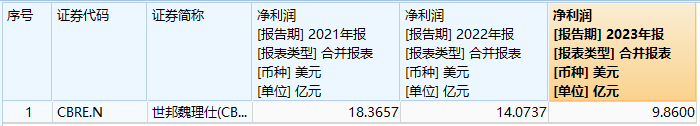

美國商業地產的低迷,也可以從行業頭部經紀商的財報中可出些許端倪。

2月16日,全球最大的商業房地產經紀公司世邦魏理仕集團(CBRE Group)公布的財報顯示,該公司2023年凈利潤大幅下滑30%,原因是整個房地產行業的需求放緩。總部位于美國達拉斯的世邦魏理仕報告稱,其2023年凈利潤僅為9.86億美元,較2022年大幅下滑29.94%。

或使300多家銀行

面臨償付能力擠兌的風險

英國《金融時報》報道中稱,美國商業地產行業的壓力跡象正在迅速顯現,而美國的銀行,尤其是部分地區性銀行,面臨著巨大的負擔。

美國財長耶倫本月上旬對房地產估值下降對銀行體系的影響表示了擔憂。美聯儲主席鮑威爾2月4日在接受《60分鐘》采訪時也表達了類似的情緒。

彭博社匯編的數據顯示,截至2023年年底,全美有24家銀行擁有商業房地產貸款組合。而該機構的另一項調查發現,22家資產規模在100億到1000億美元的區域銀行所持有的商業地產貸款是其資本的三倍以上。在資產少于100億美元的社區銀行中,這一數字甚至更高:47家擁有規模過大的貸款組合,其中13家增速過快。(注:分析不包括針對業主自用的非住宅建筑的貸款。)

聯邦監管機構已表示,這些貸款組合將受到更嚴格的審查,這一跡象表明,更多銀行可能面臨來自當局的壓力,要求其增加準備金。

去年,美國三家監管機構——美聯儲、聯邦存款保險公司和美國貨幣監理署——公開警告各大銀行,要求他們仔細評估寫字樓、零售店面和其他商業地產的巨額債務敞口。監管機構表示,它們將更加密切地關注那些迅速積累了超過其總資本三倍以上的此類貸款的銀行。

本月上旬,受到遠不及預期的2023年第四季度財報和一次性撥備付款的影響,紐約社區銀行遭到投資者拋售。其他規模更小的銀行面臨的風險似乎還更大。彭博社對350多家美國銀行的聯邦數據進行的分析顯示,它們以更快的速度錄得了超大規模的商業地產貸款。

上述監管機構就表示,他們將把關注重點放在大幅增長的投資組合上:衡量標準是在過去三年中至少增長了50%。

財報數據顯示,截至2023年9月30日,貸款超過這一標準的銀行包括Valley National Bancorp、WaFd Inc.和Axos Financial Inc.。

Marathon Asset Management董事長Bruce Richards本周在領英的一篇帖子中警告稱,規模較小的銀行的商業地產貸款違約率似乎正朝著8%~10%的方向發展。這些銀行在最近幾年增加了敞口后,尤其容易受到商業地產市場低迷的影響。

彭博社援引2023年12月發表的一份關于美國銀行脆弱性的研究報告稱,美國各大銀行的商業地產貸款的違約率如果達到10%,將導致銀行額外遭受約800億美元的損失。該報告還警告稱,商業地產的困境可能使300多家銀行,尤其是規模較小的地區性銀行,面臨償付能力擠兌的風險。

(稿件來源:每經網)

掃一掃分享本頁

掃一掃分享本頁