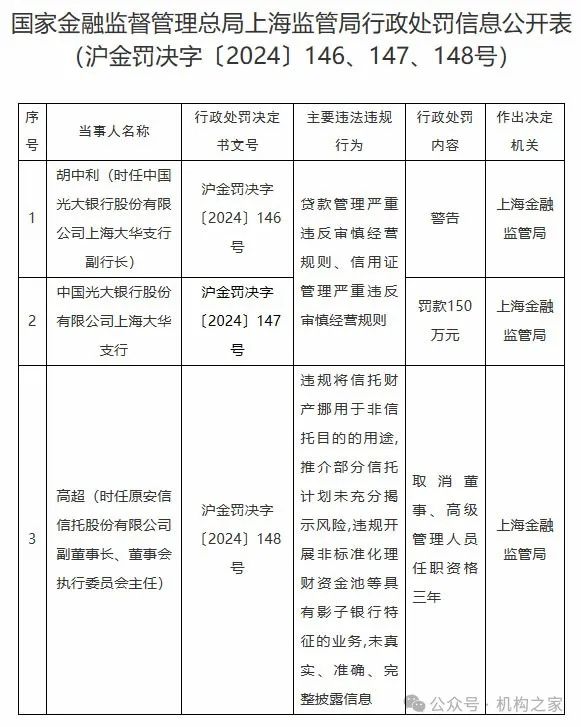

近日,一則關于中國光大銀行股份有限公司的處罰信息引起了業界的關注。概言之,該行的上海大華支行因“貸款管理嚴重違反審慎經營規則、信用證管理嚴重違反審慎經營規則”,時任支行副行長胡中利被給予警告處罰、該支行則被罰款150萬元。

注:截圖來自于國家金融監督管理總局網站。

光大銀行,不但近年來的營業收入增長乏力;而且據機構之家統計,在本次之前、光大銀行在年內披露的因各類違規而處罰的罰金也已超過2000萬元大關。那么在這兩大情況的背后,具體情況究竟如何?

缺乏對沖凈息差縮小的明顯策略、近年來營收增長乏力

光大銀行成立于1992年8月,是經國務院批復、中國人民銀行批準設立的十二家全國性股份制商業銀行之一。該行總部位于北京,并于2010年8月在上海證券交易所上市,后又于2013年12月在香港聯合交易所掛牌。歷經多年的發展,該行已具有相當雄厚的業務規模和實力,在2023年“全球銀行1000強排行榜”中位列第28名,在2024年銀行業協會公布的中國銀行業百強名單中高居第12位。

根據iFind口徑2024年3季報的數據,光大銀行當期的總資產為68847.43億元、同比微增0.73%;實現營業收入1023.99億元、同比下滑高達8.76%,這一幅度在A股上市的股份制銀行中僅次于平安銀行;但所幸歸母凈利潤為384.14億元、同比還微增了1.92%,不良貸款率1.25%、同比優化了0.10個百分點;但撥備覆蓋率為170.73%、同比下降4.92個百分點;資本充足率13.89%、同比微增0.47個百分點;凈息差1.47%、同比縮小了0.25個百分點。

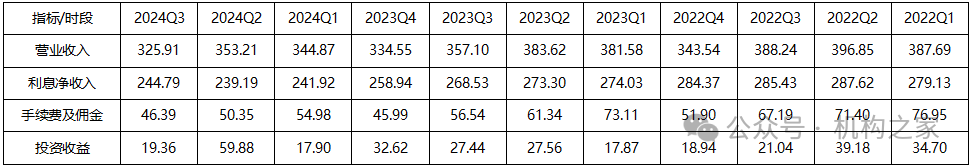

在數據上,光大銀行最明顯的特點是近年來的營業收入增長乏力。為此,機構之家又調閱了該行近3年的數據、并逐季度細化后發現,在2022年2季度達到396.85億元的高點后,該行后續的營業收入整體增下滑態勢。從當時的396.85億元到2024年3季度的325.91億元,營業收入不但沒有增長、反而有了明顯的下滑。

注:光大銀行近3年逐季度營收明細一覽;

單位:億元;基礎數據來源:iFind。

究其原因,表面來看是該行營業收入中的利息凈收入及相當比例為息轉費的手續費及傭金均出現了下滑。兩細分項在2022年2季度分別為287.62億元和71.40億元;而在2024年3季度分別為244.79億元和46.39億元。

之所以如此,可能與該行缺乏對沖凈息差縮小的明顯策略不無關系。除了業務結構調整,不少銀行往往通過提高貸存比,即適度放大貸款資產的杠桿比例來提高利息收入進行對沖。但該行2021年末、2022年末和2023年末貸存比分別為91.35%、92.84%和94.09%,而今年3季度末為96.91%,也就是說近3年來貸存比并無明顯的提升。當凈息差這一利潤“率”縮小的同時,卻沒有貸存比這一“規模”指標的較明顯幅度的增長,則營收的下滑也就在意料之中了。

年內披露罰金已超2000萬元,信貸和票據業務成重災區

除了營收增長乏力,今年以來光大銀行的違規處罰金額也“異軍突起”,值得該行在內控合規問題上引起重視。

筆者根據iFind口徑數據統計,該行2023年全年披露的罰金共計為17筆、728.90萬元;而今年截至12月6日已達到40筆、2209.41萬元,無論是筆數還是金額均遠遠超過了去年全年。

為此,我們對單筆處罰金額50萬元以上的違規行為進行重點分析。在共計17筆的大額處罰中,最主要的問題是信貸和票據業務。

如本次150萬元處罰所涉及的問題,主要就是貸款信貸管理以及信用證管理;9月14日披露的180萬元處罰也是信貸業務違規、票據業務違規;8月23日的140萬元處罰、5月17日的200萬元和209.49萬元處罰、1月9日的115萬元處罰,均同時涉及這兩個問題。

注:單筆50萬元及以上處罰情況一覽;

單位:萬元;基礎數據來源:iFind。

在當年銀行業外延式增長日益面臨挑戰,各類內部挖潛引起空前重視的當下,如何通過提升內控合規水平、減少監管處罰支出或許也是一個值得重視的方向。畢竟,處罰的罰金不但會真金白銀地侵蝕銀行的利潤;同時,上述監管問題的核查、整改,又會無形中增加條線人員的工作量,無形中增加人工管理等費用的支出。

(來源:機構之家)

掃一掃分享本頁

掃一掃分享本頁